Одним из самых важных инструментов НБМ является базисная ставка: регулируя ее величину, можно как стимулировать экономику, инвестиции и потребление, так и притормаживать эти процессы. Снижая базисную ставку, регулятор дает сигнал экономике о том, что кредиты должны стать доступнее, инвестиции и потребление, как следствие – должны увеличиться. Но! Повышенные инвестиции и потребление оказывают влияние на рост инфляции.

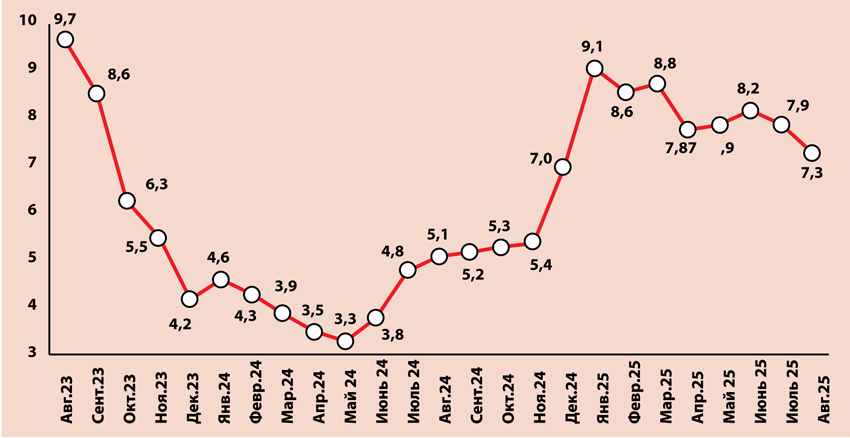

В декабре 2024 года уровень инфляции в Молдове резко вырос, он вышел за рамки коридора и составил 7% годовых. И это при том, что на протяжении 14 месяцев (не считая мая 2025 года с показателем 3,3%) инфляция в стране находилась в установленном коридоре – от 3,5% до 6,5% годовых. Да, главной причиной резкого роста инфляции вновь стал энергетический кризис – и это тот случай, когда в разгар зимы потребитель готов платить любую цену за электричество и отопление.

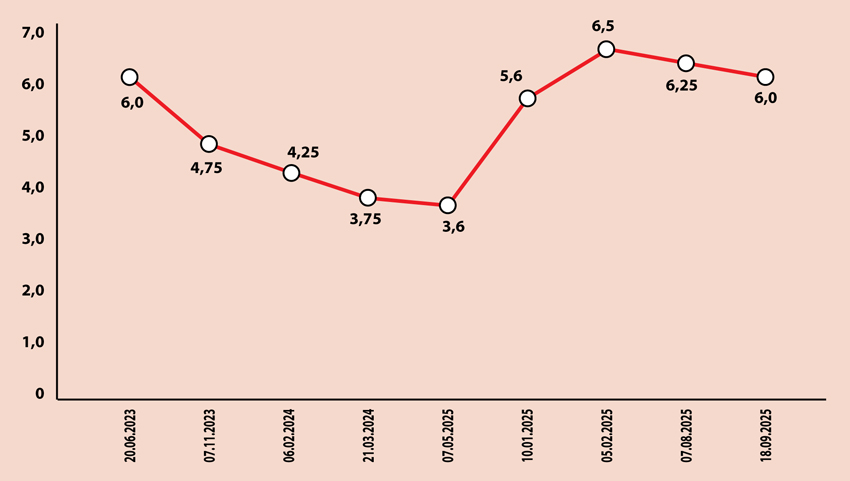

В ответ на это, НБМ достаточно резко поднимает базисную ставку – с 3,6% годовых (действовала с мая 2024 года) до 5,6% годовых – решение принято 10 января 2025 года (как раз к 10-му числу каждого месяца Национальное бюро статистики Молдовы публикует свежие показатели инфляции). Тут все логично: чтобы притормозить инфляцию, НБМ охлаждает спрос на деньги, которые начинают циркулировать медленнее, способствуя снижению инвестиций, потребления, и, как следствие, инфляции.

По итогам января годовая инфляция подскочила до 9,1% годовых, НБМ 5 февраля поднимает базисную до 6,5%. С февраля по август 2025 года инфляция «бегает» то вверх, то вниз (многолетняя статистика показывает, что столь резкие колебания — весьма необычное явление для молдавской экономики). В июле показатель составил 7,9% годовых, и в начале августа НБМ ослабляет денежно-кредитную политику, снижая ставку с 6,5% до 6,25%. Несмотря на ослабление, август показывает снижение инфляции до 7,3% годовых. Нацбанк продолжает свою политику, и 18 сентября 2025 года снижает базисную ставку до 6% годовых.

Динамика инфляции август 2023 — август 2025, в процентах в годовом исчислении

|

Aug.23 |

9,7 | Jan.24 | 4,6 | Jun.24 | 3,8 | Nov.24 | 5,4 | Apr.25 | 7,8 |

|

Sept.23 |

8,6 | Feb.24 | 4,3 | Jul.24 | 4,8 | Dec.24 | 7,0 | May.25 |

7,9 |

|

Oct.23 |

6,3 | Mar.24 | 3,9 | Aug.24 | 5,1 | Jan.25 | 9,1 | Jun.25 |

8,2 |

|

Nov.23 |

5,5 | Apr.24 | 3,5 | Sept.24 | 5,2 | Feb.25 | 8,6 | Jul.25 |

7,9 |

| Dec.23 | 4,2 | May.24 | 3,3 | Oct.24 | 5,3 | Mar.25 | 8,8 | Aug.25 |

7,3 |

Динамика базисной ставки НБМ август 2023 — август 2025 (% годовых)

|

20.06.2023 |

6,0 | 21.03.2024 | 3,75 | 05.02.2025 |

6,5 |

|

07.11.2023 |

4,75 | 07.05.2024 | 3,6 | 07.08.2025 |

6,25 |

|

06.02.2024 |

4,25 | 10.01.2025 | 5,6 | 18.09.2025 | 6,0 |

Просматривая данные события и показатели, не дает покоя один вопрос: если инфляция еще не вернулась в заданный коридор (то есть 3,5-6,5%), зачем регулятор подстегивает экономику, снижая базисную ставку? Это решение точно не будет способствовать снижению инфляции в заданный коридор. А ведь главная задача Нацбанка, заложенная в законе, — это удержание уровня инфляции в коридоре.

Рано ли НБМ начал снижение базисной ставки, когда реально снижение инфляции началось только в июле и августе? Насколько показательны последние два месяца, если учесть, что лето и начало осени – это традиционный сезонный период низкой инфляции в Молдове: в относительно «стабильные» годы нередко в эти месяцы регистрировалась даже дефляция.

Начало отопительного сезона, напротив, почти всегда сопровождалось ростом инфляции, что особенно проявлялось в последние годы на фоне энергетических кризисов, последствиями которых был рост цен и тарифов на энергоресурсы. Кстати, именно непредсказуемостью и ростом цен на энергоресурсы и был обусловлен рост инфляции в декабре 2024 года — с 5,4% в ноябре до 7% в декабре и 9,1% в январе 2025 года.

Конечно, у НБМ есть ряд других инструментов для реализации своей главной роли по стабилизации инфляции в стране. Возможно, снижая базисную ставку, он в противовес применяет другие, менее явные инструменты. Но так ли это?

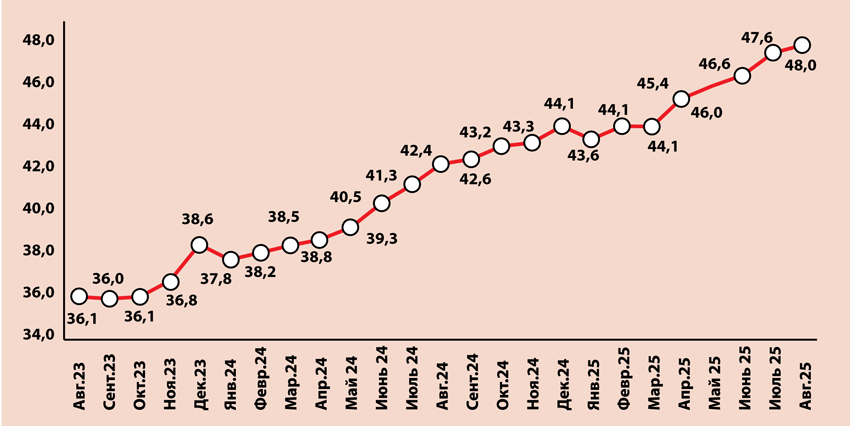

Вот еще один показатель, который влияет на уровень инфляции в стране — денежная база (показатель М0). Он отражает фундамент денежной системы страны, включая наличные деньги в обращении и резервы коммерческих банков в НБМ. Фактически это первичный источник всей денежной массы, из которого формируются более широкие агрегаты, такие как М1 и М2.

Всего за два года (август 2023 — август 2025) денежная база Молдовы выросла на треть!

Динамика денежной массы в обращении — показатель М0: август 2023 — август 2025 (млрд леев)

|

Aug.23 |

36,1 | Jan.24 | 37,8 | Jun.24 | 40,5 | Nov.24 | 43,3 | Apr.25 |

45,4 |

|

Sept.23 |

36,0 | Feb.24 | 38,2 | Jul.24 | 41,3 | Dec.24 | 44,1 | May.25 |

46,0 |

|

Oct.23 |

36,1 | Mar.24 | 38,5 | Aug.24 | 42,4 | Jan.25 | 43,6 | Jun.25 |

46,6 |

|

Nov.23 |

36,8 | Apr.24 | 38,8 | Sept.24 | 42,6 | Feb.25 | 44,1 | Jul.25 |

47,6 |

|

Dec.23 |

38,6 | May.24 | 39,3 | Oct.24 | 43,2 | Mar.25 | 44,1 | Aug.25 |

48,0 |

Когда М0 растет, это означает, что в стране становится больше ликвидности, а значит, больше инвестиций и потребления. И это влияет на рост инфляции в среднесрочной перспективе.

В развитых странах денежная база растет на 5–10% за два года, что соответствует умеренному росту экономики и инфляции. Для Молдовы, где экономика в среднем растет на 2–4% в год, а Национальный банк ориентируется на инфляцию в диапазоне 5% (плюс-минус 1,5 п.п.), увеличение денежной базы на 33% за 25 месяцев — это тревожный сигнал. Оно говорит о том, что количество денег в системе растет намного быстрее, чем реальный сектор экономики способен произвести товаров и услуг.

Одной из причин этого феномена можно назвать наращивание государством социальных расходов: зарплаты в бюджетной сфере, компенсации и прочие выплаты, особенно накануне выборов. Это увеличивает объем денег в обращении. Иностранные гранты, кредиты, поступления от физических лиц из-за рубежа также оказывают давление на рост леевой массы (поступающая в страну валюта обязательно обменивается на леи).

Но вот поступления от физических лиц вряд ли сильно влияют на рост леевой массы, поскольку на протяжении последних лет этот показатель примерно одинаковый. В 2024 году — $1,61 млрд, сократившись 1%; а за 8 месяцев 2025 года — $1,06 млрд, сократившись в сравнении с тем же периодом прошлого года на 2,4%. То есть этот фактор не должен как-то особенно повлиять на рост денежной массы, поскольку стабилен.

Что точно повлияло – это внешние государственные займы. Молдова в 2024 г. получила их на $1,004 млрд (эквивалент 18,12 млрд леев), что на $55,4 млн (5,8%) больше показателя 2023 г. А в I полугодии 2025 года — $435,2 млн (эквивалент 7,53 млрд леев), что на $342,6 млн (в 4,7 раза) больше показателя того же периода 2024 г. ($92,6 млн). (Основные внешние государственные займы в прошлом году пришлись на II полугодие).

За последние два года наблюдается рост объема выдаваемых новых кредитов. В августе 2023 года – 3,23 млрд леев; в августе 2024 – 4,28 млрд леев; в августе 2025 – 4,75 млрд леев. Рекордным за этот период в части выдачи новых кредитов стал декабрь 2024 года – 6,12 млрд леев. То есть денег в стране в обращении становится больше и по причине роста объемов кредитования, а НБМ, снижая базисную ставку, стимулирует его.

Часть денежной массы абсорбируют депозиты, но за этот период их объемы увеличились не сильно: август 2023 – 2,22 млрд леев, август 2024 – 2,06 млрд леев, август 2025 года – 3,09 млрд леев. Рекордным за этот период в части привлечения новых депозитов стал, как и в случае с кредитами, декабрь 2024 года – 3,87 млрд леев.

Рост денежной базы всегда оказывает давление на инфляцию, особенно если экономика не успевает производить больше товаров и услуг. Когда в системе больше денег, растет потребительский спрос, тогда как предложение товаров и услуг отстает от него и, как следствие, — рост цен. Особенно хорошо это просматривается на рынке недвижимости Молдовы, цены на котором выросли в два раза в 2020-2024 году, и еще на 40-50% в 2025 году.

Чтобы не попасть в инфляционную спираль (цепную реакцию роста цен и зарплат, что еще больше разгоняет инфляцию), Нацбанку надо принимать меры по стерилизации денежной массы, а не стимулировать кредитование решениями о снижении базисной ставки.

В условиях Молдовы это особенно опасно, учитывая высокий уровень импортной зависимости: при росте внутреннего спроса увеличиваются и импортные закупки, что будет оказывать давление на курс молдавского лея. Если курс лея не укрепляется за счет притока валюты, товары из-за границы дорожают, и это дополнительно ускоряет инфляцию.

В последние годы страна уже пережила сильнейший рост цен. В августе 2022 года инфляция достигла пика в 34,29% годовых из-за энергетического кризиса и роста мировых цен на импорт. В 2023–2024 годах Национальному банку удалось снизить инфляцию до 5–7% благодаря жесткой политике и высоким процентным ставкам. Но теперь, на фоне снижения ставок и увеличения фискальных расходов (на зарплаты госслужащим, пенсии, компенсации), денежная база снова растет быстрыми темпами. При такой динамике инфляция может вновь ускориться до 8–10% годовых уже к концу 2025 года.

В сложившейся ситуации Нацбанку надо бы предпринимать меры по снижению избыточной ликвидности, и никак не стимулировать кредитование решениями снижения базисной ставки. В НБМ, конечно же, это понимают и намерены сделать все, чтобы его прогноз снижения инфляции в целевой диапазон (5% ±1,5 п.п.) в декабре 2025 года сбылся. А значит, в оставшиеся три месяца года Нацбанком будут предприняты дополнительные меры и применены инструменты, доступные регулятору.

Но и тут возникает опасность волатильности денежно-кредитной политики Национального банка Молдовы, политики Stop-and-Go. Это когда регулятор чередует ужесточение и смягчение политики. Для бизнеса и инвесторов – это не самая привлекательная перспектива: неопределенность усложняет долгосрочное планирование и, как следствие, развитие экономики; хотя в условиях Молдовы правильнее будет сказать – ее восстановление.